一、核心观点

整体来看,本月行业PPI继续下跌,销售利润总额同比增速继续放缓,行业景气程度有所下行,但仍处于景气区间。供给方面,行业整体依然处于供过于求状态,但分煤种来看,动力煤供需缺口进一步扩大,但炼焦煤相比有所缓和,进口方面,进口煤价格优势有所下降,进口规模由此降低。需求方面,火电改善,带动动力煤需求回升,而钢铁产业下游需求好转,炼焦煤需求随之改善。价格方面,受中下游港口及电厂高库存及供过于求制约,煤炭价格继续下跌。

短期来看,高库存依然将制约煤炭价格回升,但鉴于目前价格已接近跌破长协价,价格下跌有底,另外,由于明年产能投放持续增加,后续料仍将保持供过于求态势,但需重点关注缺口走势,及时判断行业走向。

动力煤方面,11月,采暖季延续,叠加工业生产阶段企稳,用电需求稳定,同时,由于季节原因,水电产量同比增速放缓,火电增速有所改善,但进口价格偏低,中下游库存处于高位,供求关系继续走弱等原因压制下,月内煤炭价格继续下跌

后续来看,由于采暖季支撑,且目前价格几乎跌破年度长协价,继续下跌空间较小,但考虑目前库存水平较高,后续补库动力不足,短期价格将保持震荡小幅下行。

焦煤与焦炭方面,11月,双焦市场同样供过于求,但过剩程度环比有所改善,主要由于钢铁产业链下游需求转暖带动,随着开工率的进一步升高,钢厂库存较上月略降,结构上看,由于国外主产地价格下跌较多,进口需求增大,对国内市场冲击较大。

短期看,随着钢厂冬季开工率季节性下行,下游钢材市场步入淡季,价格将延续低迷。长期来看,后续虽然房地产行业持续收紧,但基建料将发力,预期将对焦化市场产生一定支撑。

二、行业要闻

1、11月18日,陕西省市场监管局、省发展改革委、省公安厅、省生态环境厅和省交通运输厅联合下发《严厉打击关中地区生产销售劣质散煤专项行动工作方案(2019—2020年)》(以下简称《行动方案》),联合打击关中地区生产销售劣质散煤行为。

2、11月21日,中国煤炭经济研究会书记兼副会长梁敦仕在2019年(第七届)国际动力煤资源与市场高峰论坛上指出:“长期来看,我国煤炭消费逐渐下降是大势所趋。”

3、11月22日,国家煤矿安监局召开全国煤矿安全生产视频会议,学习贯彻习近平总书记等中央领导同志关于安全生产重要指示批示精神,贯彻落实全国安全生产电视电话会议工作部署,汲取煤矿事故教训,集中开展煤矿安全专项整治,严厉打击煤矿违法违规生产建设行为,坚决遏制重特大事故。

4、11月25日,国家能源投资集团有限责任公司等11家中国煤炭企业巨头联合“发声”,倡议全面落实国家稳定市场的政策措施,继续坚持和不断完善产能减量置换、调峰与应急产能储备、中长期合同与“基础价+浮动价”的定价机制、最低最高库存、平抑价格异常波动和企业信用评价等制度,确保煤价保持在绿色区间中运行。

5、11月27日,国家统计局发布消息称,2019年1-10月,全国规模以上工业企业实现营业收入85.66万亿元,同比增长4.2%。采矿业主营业务收入37655.1亿元,同比增长4.4%。2019年1-10月,全国规模以上工业企业实现利润总额50151.0亿元,同比下降2.9%,降幅比1-9月份扩大0.8个百分点。其中,煤炭开采和洗选业实现利润总额2418.5亿元,同比下降2.1%,降幅较1-9月收窄1.1个百分点。

6、11月28日,国家煤矿安全监察局11月28日发布《国家煤矿安全监察局关于开展煤矿安全集中整治的通知》(以下简称《通知》),决定自即日起,开展为期3个月的煤矿安全集中整治。

三、行业分析

(一)行业景气程度

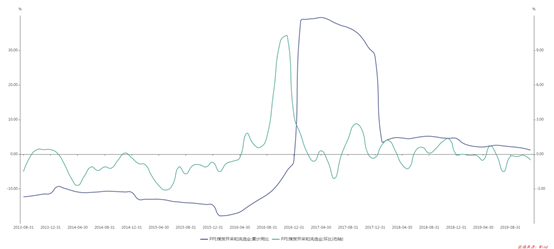

我们选取行业销售利润总额、PPI两个指标来衡量行业整体景气程度。

可以看到, 2019年11月,煤炭开采与洗选业PPI环比为-0.5%,累计同比为1.2%,销售利润总额2418.5亿元,同比下降5.5%,累计同比降2.1%。行业整体略偏弱势,但仍处于景气区间。

图1 煤炭开采和洗选业PPI增速

图2 煤炭开采和洗选业利润总额

(二)供求情况

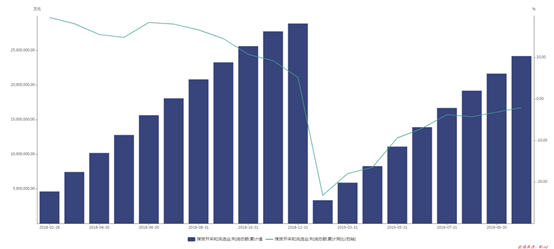

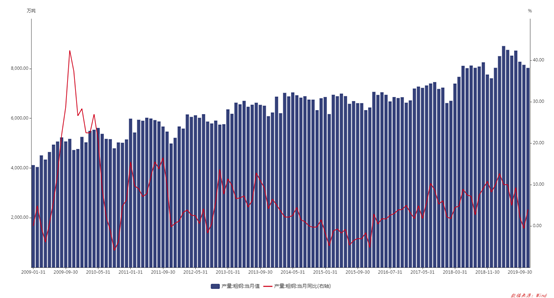

存量方面,11月份,原煤产量同比增速为4.5%,增速与上年同期持平。

图3 全国原煤产量增长

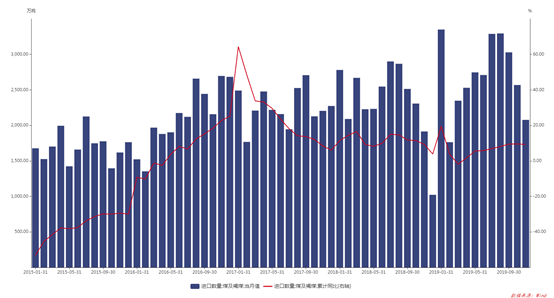

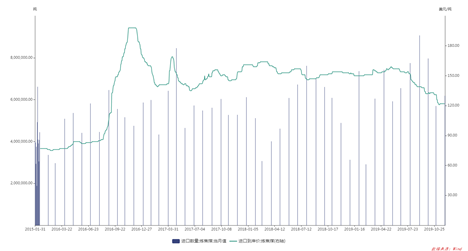

进口方面,11月煤炭进口量2078万吨,以上月减少491万吨,同比增速9.3%,环比下跌0.3个百分点。内外价差35.9元/吨,环比回落8.3元/吨。可以看出,随着内外价差回落,进口动力减弱,因此进口量随之回落。

图4 煤炭进口情况

图5 煤炭进口价格情况

需求方面,根据下游行业消耗产能占比情况,我们主要分析火电行业及钢铁行业经营情况。

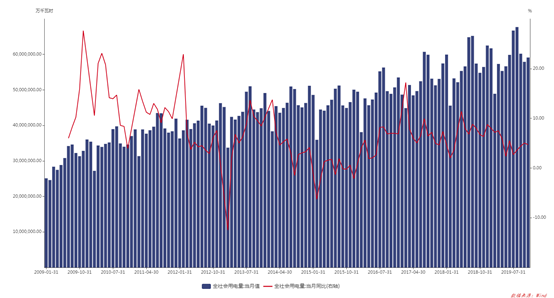

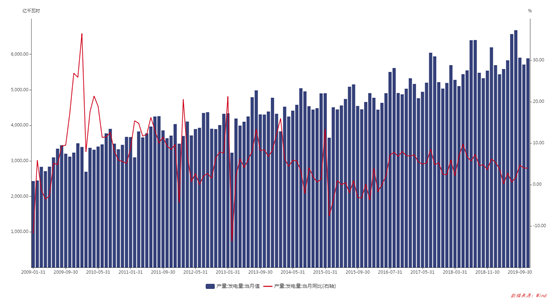

火电方面, 2019年11月,全社会用电量同比增速4.71%;全国发电量同比增速为4%,环比持平,比去年同期上涨0.4个百分点。可以看出,随着采暖季延续,以及工业生产阶段性企稳的影响,全国整体发电、用电情况较为稳定。

图6 全社会用电量

图7 全国发电量

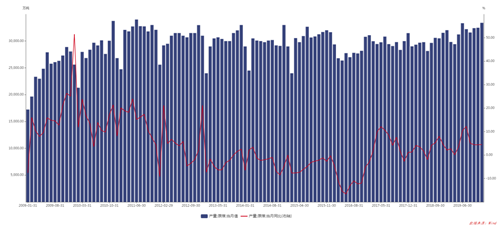

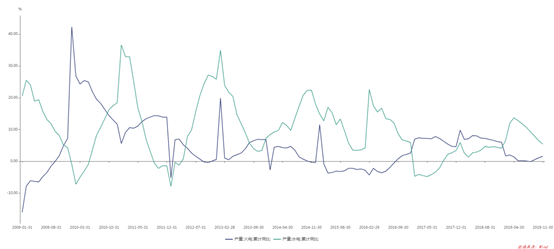

11月份,水电产量累计同比增速5.4%,环比下跌1.1%,火电产量增速环比上升0.5%,累计同比增速0.6%,火电行业环比继续改善,考虑主要由于冬季水流调峰,同时火电需求季节性改善所致。但对比去年同期水电产量同比增速可以看出,今年以来水电对火电的挤出效应仍较为明显。

图8 水电对火电的挤出效应

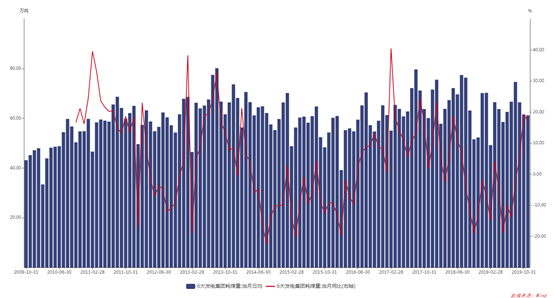

2019年11月,6大发电集团日均耗煤61.21万吨/天,同比增速为17.01%,去年同期为-12.99%。可以看出,采暖季支撑下,电力企业耗煤速度持续加快,电力企业仍处于主动补库存阶段。

图9 六大发电集团耗煤情况

钢铁方面,随着2018年底环保政策调整,取消“一刀切”政策,转而进行结构性改革以来,国内高炉开工率与产能利用率不断提升,钢铁与建材市场需求转暖。11月份,钢铁产业链下游需求转暖,粗钢产量同比增速4%,增速比上月增长4.6个百分点。

图10 粗钢产量

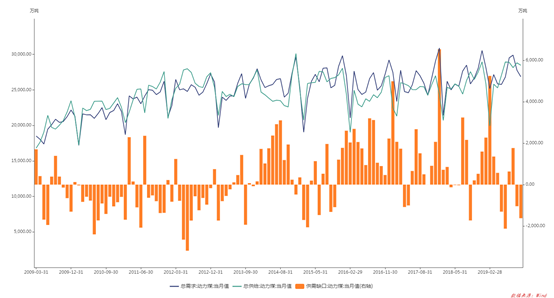

具体供需格局来看,10[1]月当月动力煤总供给2.85亿吨、总需求2.69亿吨,供需缺口为-1621万吨;炼焦煤总供给4564万吨,总需求4504万吨,供过于求60万吨。可以看出,本月动力煤和炼焦煤整体依然处于供过于求状态,但动力煤供需缺口进一步扩大,而炼焦煤供给过剩程度有所缓解。

图11 15年以来动力煤供需情况

图12 2015年以来炼焦煤供需情况

(三)煤炭库存

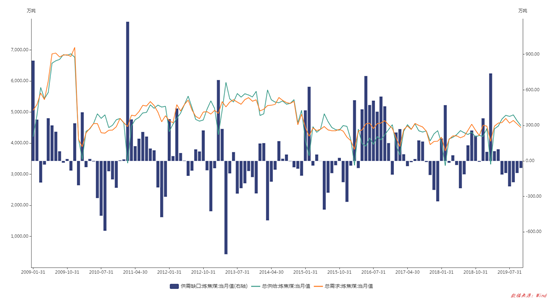

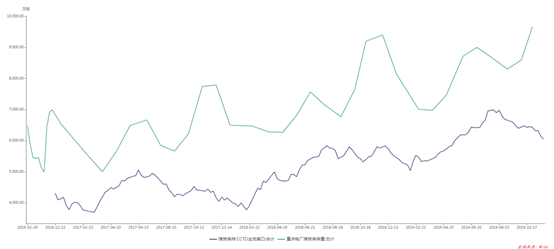

动力煤库存方面:截至2019年11月30日,CCTD主流港口库存合计6050.5万吨,月环比减少377.5万吨。截止10月末全国重点电厂库存合计9661万吨,环比增加1063万吨。可以看出,随着采暖季的到来,下游电厂仍然处在补库存阶段,中游港口虽然库存规模有所下滑,但整体拉长周期看,库存水平仍处于历史较高位置。

图13 中下游煤炭库存

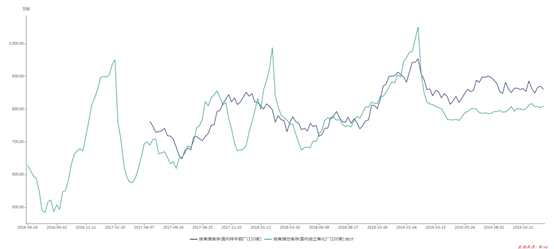

焦煤与焦炭方面,截止11月30日,国内样本钢厂焦炭库存860.48万吨,环比增加25.52万吨,同比减少40.51万吨;国内焦化厂库存809.54万吨,环比基本持平,同比减少74.14万吨。结合高炉开工率及焦炉生产率走势可以看出,本月开工率继续上行,库存持续减少。

图14 炼焦煤总库存

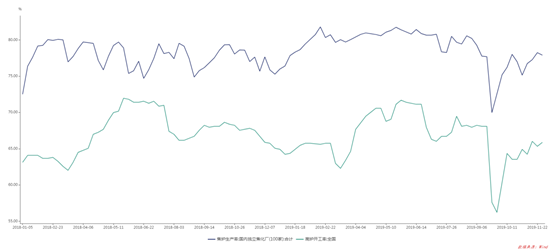

图15 炼焦开工率

(四)煤炭价格

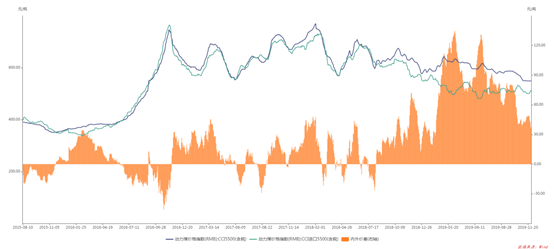

动力煤方面,本月港口动力煤价格显著回落,截至11月30日秦皇岛Q5500K动力煤平仓价收于552元/吨,月环比下跌15元/吨;环渤海动力煤价格560元/吨,16元/吨。考虑主要为供大于求、中下游库存高位等原因所致。

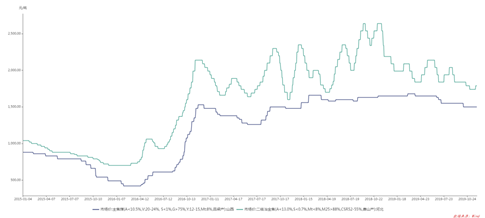

图16 动力煤价格

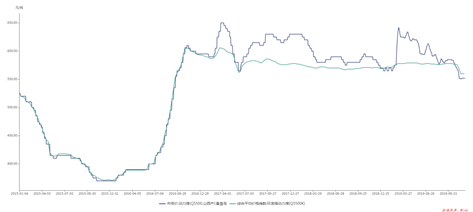

焦煤与焦炭方面,截止11月30日,山西焦煤价格1500元/吨,环比持平,同比上涨50元/吨;河北冶金焦价格1790元/吨,环比下降70元/吨,同比下降400元/吨。考虑主要因为11月炼焦煤规模处于历史高位,同时主要进口国受全球经济下行影响,本月炼焦煤价格进一步下行,因此对国内炼焦煤冲击较大。

图17 炼焦煤价格

图18 炼焦煤进口规模与价格

免责声明

本报告基于本公司认为可靠的且目前已公开的信息撰写,本公司力求但不保证该信息的准确性和完整性。同时,本公司不保证文中观点或陈述不会发生任何变更,在不同时期,本公司将适时更新,可能发出与本报告所载资料、意见及推测不一致的证券研究报告。

在任何情况下,本报告并非作为或被视为出售使用。报告中的信息或所表述观点仅供参考,并不构成对任何人的投资建议。

在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,任何形式的分享投资收益或者分担证券投资损失的书面或口头承诺均为无效。

本报告版权归陕煤集团财务公司所有,未经本公司事先书面协议授权,任何机构或个人不得以任何形式复制、转发或公开传播本报告的全部或部分内容。经公司事先书面协议授权刊载或转发的,被授权机构承担相关责任。不得对本报告进行任何有悖原意的引用、删节和修改。不得将报告内容作为诉讼、仲裁、传媒所引用之证明或依据,不得用于营利或未经允许的其他用途。

[1] 由于该数据更新较晚,截止发稿仅更新至10月

金融研究

金融研究