一、核心观点

我们认为,短期内在铁矿石、焦炭等原材料供给充足、需求不振的情况下,钢铁行业成本端的压力将有所减轻。与此同时,行业长期需求端不振,但随着稳增长、基建及房地产需求的高位稳定,行业向下有托底。再综合考虑环保限产等因素,行业整体有望维持需求减弱下的“衰退式平衡”。我们维持短期价格或小幅下滑,但长期供需将保持稳定、不宜过于悲观的看法。

二、行业综述

10月钢材行业整体需求下滑、生产放缓、产成品库存下降、钢材价格小幅下滑,原材料价格的下跌一定程度上对冲了产成品价格下滑的影响。总体来看,10月钢铁行业各项指标全面下滑,需求端的疲弱带来生产、库存的全面回落,原材料价格下跌一定程度上对冲了产成品价格下滑的影响。我们认为钢材供需有望维持弱平衡,对钢材未来价格走势无需过于悲观。

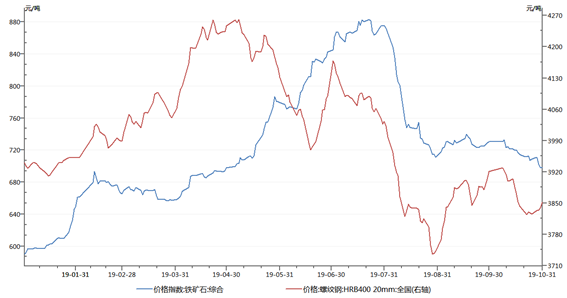

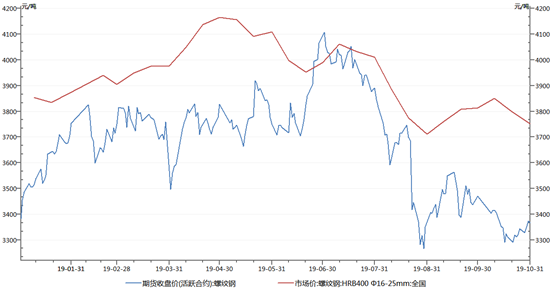

图表1:19年以来铁矿石与钢材价格走势

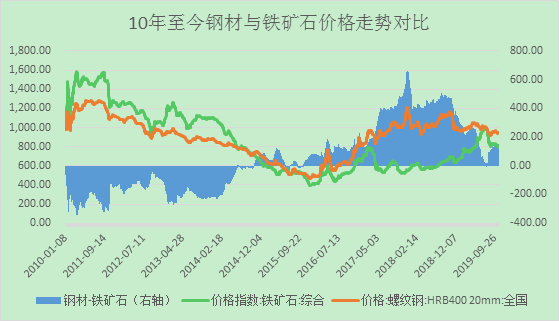

为综合分析近年来钢铁企业经营压力,我们选取了“铁矿石综合指数”和“螺纹钢:HRB400 20m”这两个指标分别代表成本端和售价端,并选取2010年01月01日作为基期,将这两个指标基期值调整为1000,得到如下的图表。

图表2:10年至今钢材与铁矿石价格走势对比

综合来看,行业整体经营边际小幅改善,截止19年10月31日,“钢材-铁矿石”值为157.49,历史分位数为72%,处于较有利位置。(该图表反映的是两个变量相对变化情况,没有考虑行业运行的固定成本和其他成本,有一定的局限性)。

三、行业要闻

1、10月8日,上期所-中国宝武战略合作签约,这将深化国内贸易流通体制和供给侧结构性改革,助力实体经济发展,助推中小企业转型。同时通过交易模式创新,充分发挥市场价格发现和资源配置功能,提升中国大宗商品国际定价权和话语权。

2、10月15日,世界钢铁协会(WSA)发布预测称,2020年世界钢材需求将比2019年增加1.7%,达到18亿500万吨。虽然连续4年增长,但相比2019年预期将(增长3.9%)有所放缓。

3、10月22日,中国钢铁工业协会:受国庆假期影响,钢材市场需求稳中趋缓,钢铁产量小幅下降,钢材价格先升后降,呈小幅波动走势。后期市场钢材需求总体偏弱,但钢铁产量也会有所减少,供需总体仍有望保持弱平衡态势,钢材价格将继续呈小幅波动走势。

4、10月23日,第十二届中国钢铁高峰论坛暨2020年钢铁行业发展走势展望”会议:现阶段我国经济处于转型升级的重要阶段,中国钢铁行业应该加快规模效益性向质量效益性的转变,实现高质量的钢铁工业体系。

5、10月29日,中钢协常务副会长何文波:钢铁行业贸易保护主义影响抬头拖累全球经济增长,美国采取的保护措施可能引起其他国家更多的保护措施和报复手段,国际贸易环境变化的影响深远,钢材出口环境将愈发严峻。

6、10月31日,发改委公布今年前三季度钢铁行业运行情况:粗钢产量保持增长,1-9月全国生铁、粗钢和钢材产量分别为61203万吨、74782万吨、90931万吨,同比分别增长6.3%、8.4%、10.6%。钢材出口继续下降,1-9月全国累计出口钢材5030.5万吨,同比下降5.0%;累计进口钢材875.1万吨,同比下降12.2%。进口矿价冲高回落,钢材价格波动下行,库存总体减少,企业效益同比下降。

四、从PMI看钢铁产业链情况

10月,国内制造业PMI小幅回落至49.3,钢铁行业PMI大幅降至41.3,为46个月以来的最低位,行业萎缩明显。

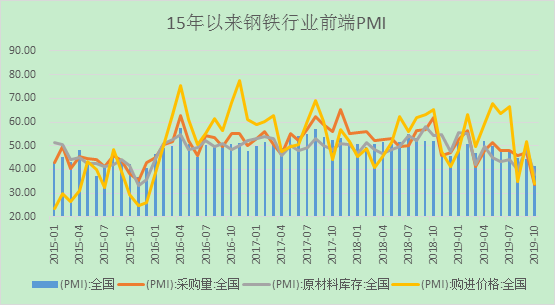

(一)行业前端

从前端变量(采购量、购进价格与库存)来看,原材料购进价格回落至33.9,原材料价格环比下跌;采购量降至33.5,原材料库存回落至37.9,采购活动及库存均有所回落。产业前端数据显示,10月虽然原材料价格有所回落,但企业减少采购并压降了原料库存,对后市较为谨慎。

图表3:15年以来钢铁行业前端PMI

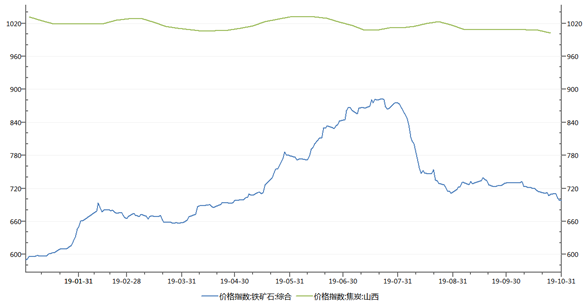

19年10月焦炭价格基本维持稳定、铁矿石价格震荡小幅走低,行业10月成本小幅下行。

图表4:19年以来钢铁行业成本情况

总体来看,钢铁行业前端10月份原材料采购量及库存有所回调,成本略有下降,行业成本端的压力小幅减轻。

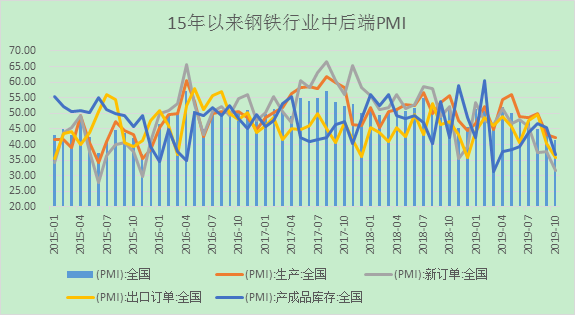

(二)行业中后端

钢铁行业中后端变量(生产、新订单、出口订单和产成品库存),分项看生产继续下滑至42.3,新订单下滑至31.6,出口订单下跌至45.8,产成品库存降至36.80。总体来看,需求端萎缩导致生产下滑,同时产成品库存也有所压降。

图表5:15年以来钢铁行业中后端PMI

图表6:19年以来螺纹钢价格走势

五、行业供给与需求

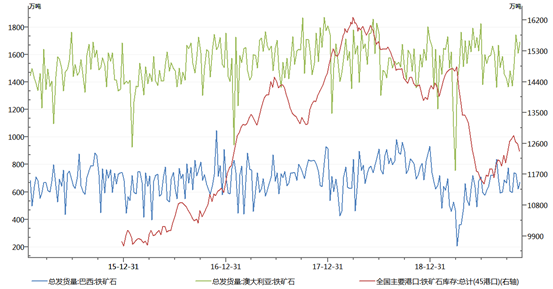

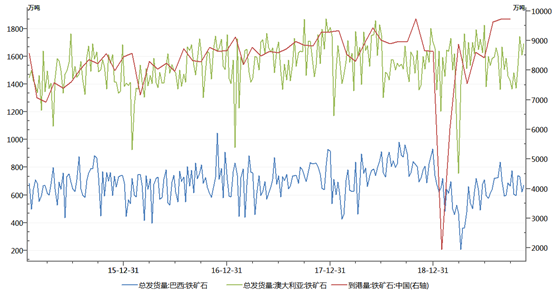

(一)原料供给

从铁矿石供给来看,主要出口国10月当月出货量基本保持稳定、环比小幅上升,港口库存稳中有升、铁矿石到港量为近年高位。短期看铁矿石供给仍然充足,价格仍有进一步下降的空间。

图表7: 15年以来主要出口国铁矿石发货及我国港口库存

图表8:15年以来主要出口国铁矿石发货及我国到港量

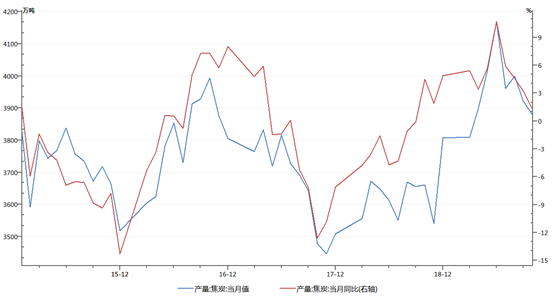

从焦炭价格与库存情况看,10月焦炭产量3878万吨,环比小幅降低44万吨,产量当月同比增长1.2%。当月焦炭价格环比持平、样本钢厂焦煤库存基本保持稳定,预计未来焦炭价格仍将保持稳定,但需防范焦炭产量下降过快带来的价格上升风险。

图表9: 15年以来焦炭产量情况

(二)钢铁产量与开工率

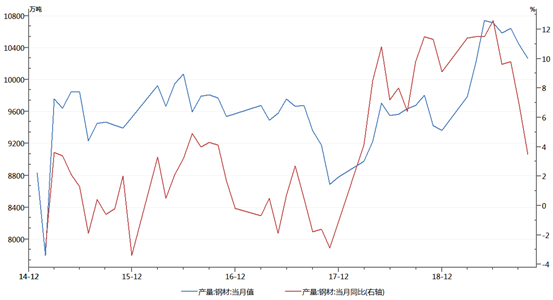

从钢材产量和库存看,9月钢材产量10263万吨、环比略减174吨,同比增加3.5%、同比增速继续放缓,但绝对产量仍处在15年以来的历史高位。

图表10: 15年以来钢材产量

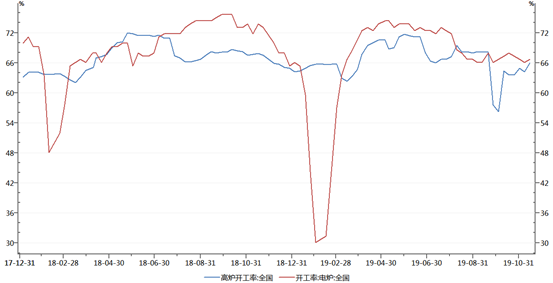

从高炉与电炉开工率看,10月高炉开工率由9月月均65.5回落至61.9,电炉开工率由66.5微升至67.5,整体来看稳中有降。

图表11: 18年以来高炉与电炉开工率

(三)下游需求

从钢铁行业下游主要需求端来看,汽车行业边际有所改善、代表基建景气度的挖掘机产量回升明显、基建投资有所上升、房地产开工保持稳定。预计短期内随着地方政府专线债落地、地产保持稳定,行业整体需求将保持稳定或略有上升。

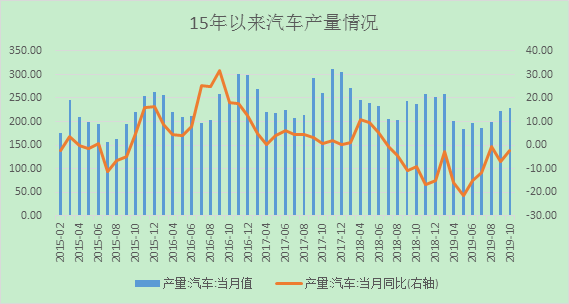

1、汽车产量

中国汽车产量自19年进入低谷以来出现了一定的好转迹象,10月产量227.9万台、环比增长5.9万台,同比降幅收缩至-2.1%,后续行业回暖情况仍有待观察。

图表12:汽车产量

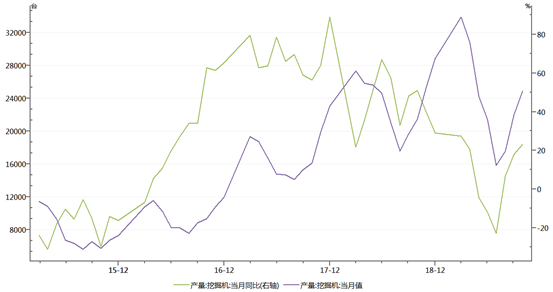

2、挖掘机产量

10月挖掘机产量进一步回升达2.49万台,同比增长23.10%、为近六个月新高,显示出基建投资及需求有所回暖。

图表13: 15年至今挖掘机产量

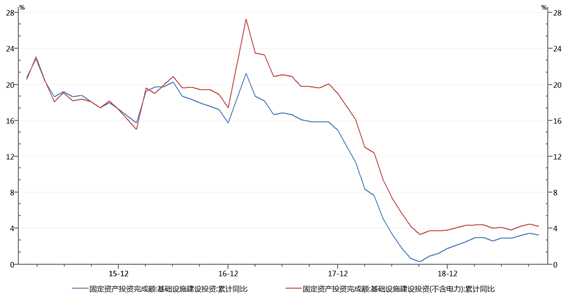

3、基建投资

基建投资方面,10月基础设施建设投资累计同比增长3.26%、基础设施建设投资(不含电力)累计同比增长4.2%,累计同比增速略有下滑。

图表14: 15年至今基建投资情况

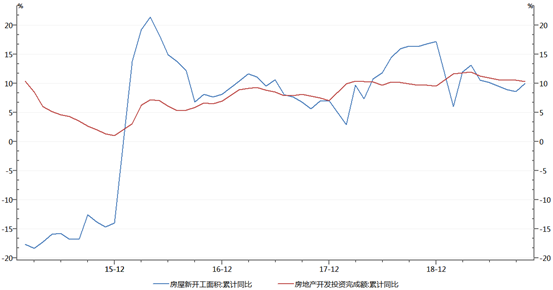

4、房地产

10月房地产开工有所回暖,房屋新开工面积累计同比增长10%、同比涨幅有所提高,房地产开发投资完成额累计同比增加10.30%、同比涨幅稍有回落。

图表15:15年至今房地产投资情况

免责声明:

本报告基于本公司认为可靠的且目前已公开的信息撰写,本公司力求但不保证该信息的准确性和完整性。同时,本公司不保证文中观点或陈述不会发生任何变更,在不同时期,本公司将适时更新,可能发出与本报告所载资料、意见及推测不一致的研究报告。

在任何情况下,本报告并非作为或被视为出售使用。报告中的信息或所表述观点仅供参考,并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,任何形式的分享投资收益或者分担证券投资损失的书面或口头承诺均为无效。

本报告版权归陕煤财务公司所有,未经本公司事先书面协议授权,任何机构或个人不得以任何形式复制、转发或公开传播本报告的全部或部分内容。经公司事先书面协议授权刊载或转发的,被授权机构承担相关责任。不得对本报告进行任何有悖原意的引用、删节和修改。不得将报告内容作为诉讼、仲裁、传媒所引用之证明或依据,不得用于营利或未经允许的其他用途。

金融研究

金融研究